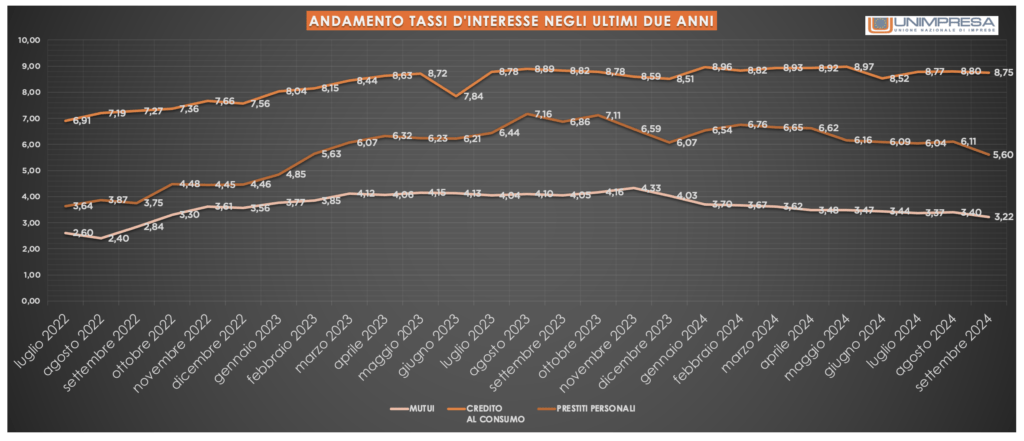

Dopo due anni di rialzi, i tassi d’interesse stanno rapidamente calando e la discesa sarà decisiva per far ripartire il credito delle banche alle famiglie. La svolta sarà resa possibile anche grazie ai risultati positivi raggiunti dal settore bancario italiano negli ultimi anni: ai 16,4 miliardi di euro di utili del 2021, ai 25,4 miliardi del 2022 e ai 40,6 miliardi del 2023, potrebbero sommarsi, secondo stime preliminari, altri 50,2 miliardi del 2024, per un totale, nell’arco di quattro anni, di oltre 132 miliardi di profitti. Si tratta di record accompagnati da rafforzamenti e miglioramenti dei coefficienti patrimoniali che metteranno le banche in condizione di sostenere al meglio l’economia reale. Dopo un periodo di continui aumenti, che hanno toccato il picco a fine 2023, i tassi applicati dagli istituti di credito stanno progressivamente diminuendo. Nel comparto dei mutui, a esempio, il tasso d’interesse è sceso dal massimo del 4,3% di novembre 2023 al 3,2% di settembre 2024.

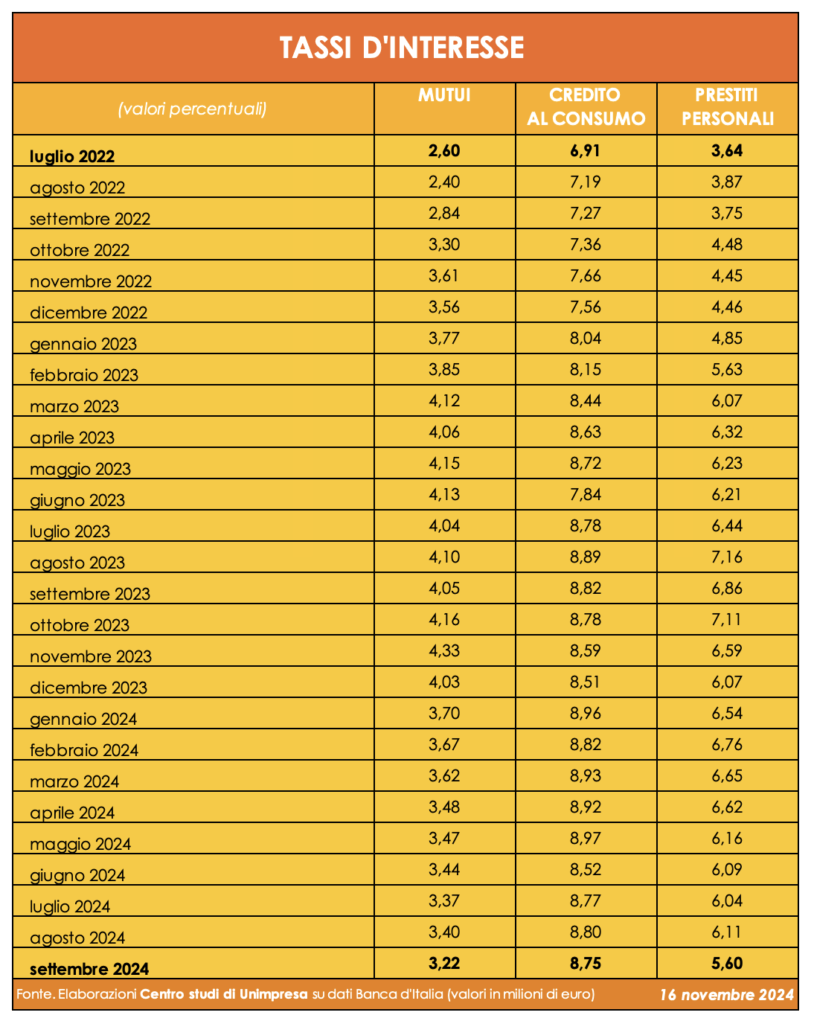

È quanto emerge da una ricerca del Centro studi di Unimpresa, secondo la quale anche il credito al consumo, sebbene ancora elevato, è passato dal picco di oltre il 9% a una media dell’8,7%, mentre i prestiti personali sono scesi dal massimo del 7,2% all’attuale 5,6%.

«La progressiva riduzione dei tassi potrebbe avere un impatto positivo sulle famiglie italiane, facilitando l’accesso al credito dopo una fase, complessa, di alta inflazione e costo della vita in forte aumento. Con tassi più contenuti, le banche potrebbero favorire una ripresa delle erogazioni, soprattutto per quanto riguarda i mutui e i prestiti personali. Questo cambio di rotta potrebbe favorire una rapida ripresa del mercato immobiliare dalla quale scaturirebbero importanti benefici per l’intero ciclo economico» commenta il vicepresidente di Unimpresa, Giuseppe Spadafora.

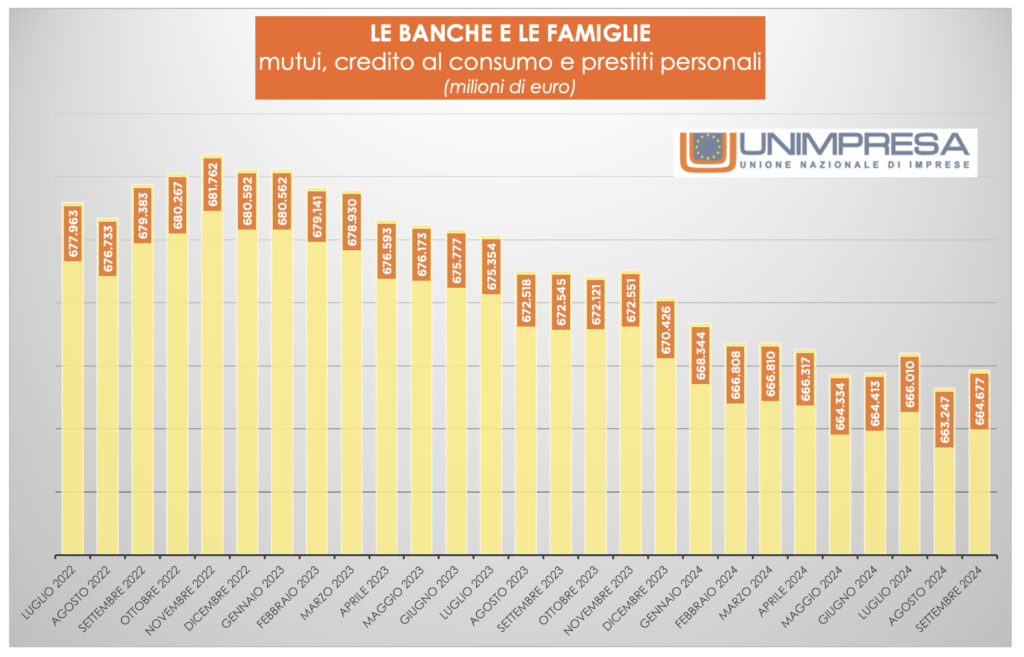

Il totale del credito bancario alle famiglie, che a settembre 2024 si è attestato sui 665 miliardi di euro, in calo rispetto ai 678 miliardi di luglio 2022, potrebbe invertire la rotta se la tendenza alla discesa dei tassi si consolidasse, in special modo se, come probabile, la Banca centrale europea, taglierà ulteriormente il tasso di riferimento nella prossima riunione di dicembre.

«Uno scenario di questo tipo favorirebbe, oltre al comparto del mattone, la ripresa dei consumi e degli investimenti privati, con un impatto positivo sull’economia complessiva. Lo stato di salute positivo, confermato dalle ultime trimestrali presentate dai principali gruppi (quasi 20 miliardi i profitti dei primi cinque), permette alle banche di affrontare la fase attuale con risorse adeguate e con una maggiore propensione al sostegno del credito, tornando a esercitare non solo l’importante ruolo sociale, ma a essere un vero motore per l’economia. La combinazione tra tassi più bassi e maggiore solidità finanziaria rende le banche più inclini a facilitare l’accesso al credito. Con risultati di bilancio estremamente positivi e in continua crescita, gli istituti di credito possono non solo erogare finanziamenti con tassi ridotti, ma anche diversificare e ampliare le offerte di prestito, per rispondere in modo mirato alle esigenze delle famiglie italiane» aggiunge Spadafora.

DOPO LA FIAMMATA, IL CAMBIO DI ROTTA DELLA BCE

Tra il 2022 e il 2024, emerge dal documento del Centro studi di Unimpresa, che ha rielaborato dati della Banca d’Italia, i tassi d’interesse applicati dalle banche italiane alle famiglie per mutui, credito al consumo e prestiti personali hanno subito una notevole escalation, in linea con le scelte di politica monetaria della Banca centrale europea, volte a contenere l’inflazione, che tra luglio 2022 e settembre 2024, con dieci rialzi consecutivi ha portato il costo del denaro dallo 0 al 4,5%. Tale aumento dei tassi ha influito significativamente sulle condizioni di accesso al credito per le famiglie, riducendo, consequenzialmente, la loro capacità di indebitarsi, condizionando, così, i consumi e gli investimenti.

A partire da gennaio 2024, le banche, di fatto anticipando i successivi tagli delle Bce, hanno cominciato a ridurre i tassi praticati alla clientela. Per quanto riguarda i mutui, il tasso d’interesse è passato dal 2,6% di luglio 2022 a un massimo del 4,3% registrato a novembre 2023. Successivamente, nel 2024, il tasso ha iniziato a mostrare una graduale discesa, arrivando al 3,2% a settembre 2024.

L’aumento dei tassi sui mutui ha avuto un impatto diretto sulle rate mensili per le famiglie che hanno stipulato un nuovo mutuo o rinegoziato il proprio finanziamento durante questo periodo. Molti nuclei familiari, inoltre, si sono trovati di fronte a una scelta difficile: accettare un onere finanziario più elevato o rinviare l’acquisto della casa. Tuttavia, la riduzione dei tassi nel corso del 2024 lascia intravedere un possibile sollievo per i prossimi anni, qualora la Bce, come probabile, prosegua con un approccio meno restrittivo e, a dicembre, deliberi una nuova riduzione del costo del denaro.

Quanto al credito al consumo, si è registrata una traiettoria di crescita costante e, in alcuni casi, accelerata. Dal 6,9% di luglio 2022, il tasso ha toccato l’8,7% a settembre 2024, con picchi superiori al 9% durante l’anno. Si tratta di un tipo di finanziamento è tipicamente utilizzato per acquisti di beni durevoli o per finanziare spese correnti e impreviste.

La crescita sostenuta dei tassi d’interesse per il credito al consumo è legata a una maggiore cautela da parte delle banche, che potrebbero aver percepito un aumento del rischio di insolvenza legato alla difficoltà delle famiglie di far fronte alle spese in un contesto di inflazione e aumento del costo della vita. I prestiti personali hanno visto un’evoluzione dei tassi altrettanto marcata, ma con un andamento più oscillante rispetto agli altri finanziamenti.

A luglio 2022, il tasso sui prestiti personali era pari al 3,6%, per poi salire a un picco del 7,2% ad agosto 2023. Successivamente, si è registrata una lieve riduzione, con il tasso che è sceso al 5,6% a settembre 2024.

IN DUE ANNI LE BANCHE HANNO TAGLIATO DI 13 MILIARDI IL CREDITO ALLE FAMIGLIE

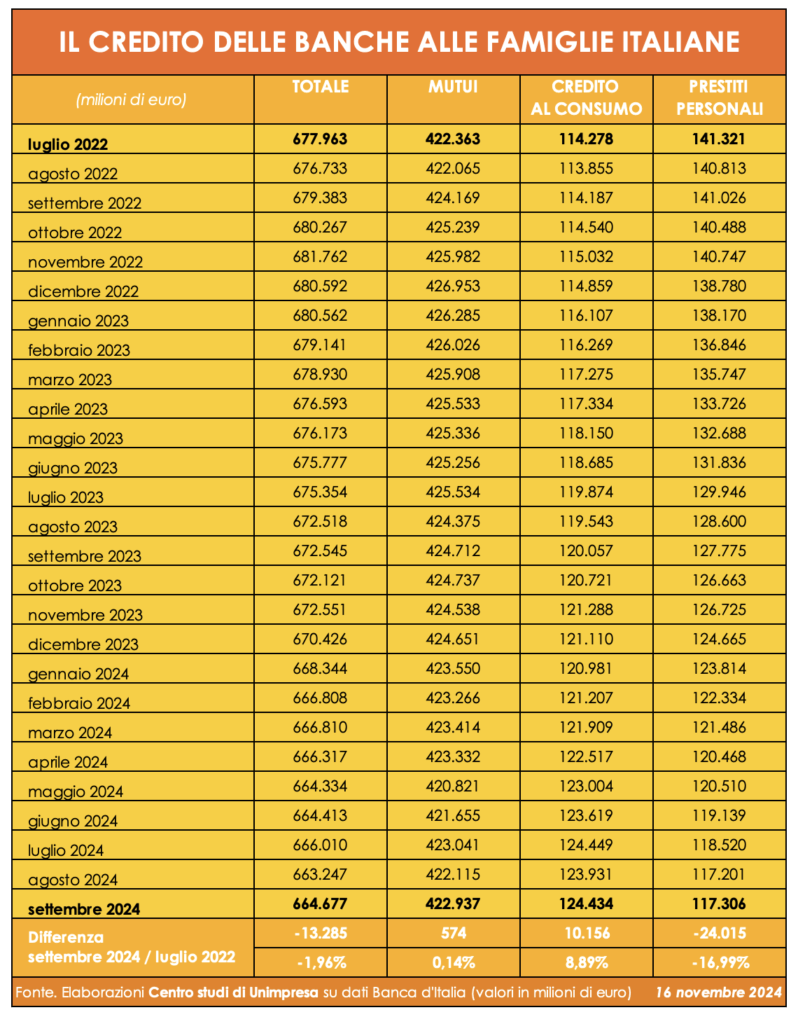

Secondo i dati rielaborati dal Centro studi di Unimpresa, negli ultimi due anni, il credito delle banche alle famiglie italiane ha mostrato un andamento altalenante, con tendenze divergenti tra le diverse categorie di finanziamento. Analizzando i dati tra luglio 2022 e settembre 2024, si nota una complessiva contrazione del volume totale di credito, accompagnata da un incremento del credito al consumo e una netta riduzione dei prestiti personali, mentre i mutui si sono mantenuti pressoché stabili. Si tratta di uno scenario che riflette, oltre l’andamento al rialzo del costo del denaro, le condizioni macroeconomiche attuali, tra inflazione e incertezza economica, che influenzano sia la domanda di credito sia le politiche di concessione da parte delle banche.

Il totale del credito alle famiglie italiane è passato da 678 miliardi di euro a luglio 2022 a 665 miliardi a settembre 2024, registrando una diminuzione di 13,3 miliardi di euro (-1,96%). Il calo va attribuito alla contrazione dei prestiti personali, compensata solo parzialmente dall’aumento nel settore del credito al consumo. La riduzione complessiva, inoltre, va ricondotta a una maggiore cautela delle famiglie nel richiedere nuovi finanziamenti e, soprattutto, alla maggiore difficoltà nell’accesso al credito, considerando che l’aumento dei tassi ha cagionato una crescita dei costi per il cliente finale. Più nel dettaglio, i mutui sono rimasti sostanzialmente stabili: hanno visto un aumento marginale, passando da 422,4 miliardi di euro a 422,9 miliardi, con una crescita di appena 600 milioni (+0,14%).

La stabilità in questo settore suggerisce che, nonostante il contesto economico, la domanda di finanziamenti per l’acquisto di abitazioni non è variata in modo sostanziale. Tuttavia, è probabile che le condizioni di credito, influenzate, come accennato, dai tassi di interesse in rialzo, abbiano mantenuto il mercato immobiliare in una situazione di moderata crescita, senza grandi oscillazioni. Il credito al consumo, al contrario, ha registrato un incremento significativo.

Dai 114,3 miliardi di euro di luglio 2022, si è arrivati a 124,4 miliardi a settembre 2024, con un aumento di 10,2 miliardi (+8,9%). L’aumento è legato, tra altro, alla crescente necessità di liquidità per finanziare spese ordinarie, soprattutto in un periodo di alta inflazione che ha ridotto il potere d’acquisto delle famiglie. Le famiglie, insomma, si sono indebitate più per finanziare la spesa corrente piuttosto che fare investimenti o acquisti di beni durevoli. I prestiti personali, invece, hanno subito una contrazione notevole, passando da 141,3 miliardi di euro a 117,3 miliardi, con un calo di 24 miliardi (-17%).

La discesa indica una minore propensione delle famiglie a indebitarsi a lungo termine o per importi rilevanti, probabilmente a causa delle condizioni economiche incerte e delle prospettive di reddito future. Non solo. La contrazione dei prestiti personali potrebbe anche essere spiegata con un cambiamento nelle strategie di credito delle banche, orientate a preferire forme di finanziamento a breve termine come il credito al consumo, percepito come meno rischioso in questa fase.

- DAZI, PER LE FAMIGLIE AMERICANE, LA SPESA SUL MADE IN ITALY SALE DI 100 DOLLARI L’ANNO - 5 Aprile 2025

- Rassegna Stampa Estera 05.04.2025 - 5 Aprile 2025

- Rassegna Stampa 05.04.2025 - 5 Aprile 2025