Report del Centro studi dell’associazione: crescita record del fatturato del settore bancario italiano dal 2018 al 2022: 75 miliardi in più. Il totale degli utili è pari a 75 miliardi. Costi stabili a quota 55 miliardi, cost-income in discesa al 63,1%. Accantonamenti e rettifiche ridotti del 39% dal 2018, roe dal 5,6% al 9%. Il Covid fiacca fatturato (78 miliardi) e utile (2 miliardi), ma non pregiudica il boom del quinquennio. Chiuse 4.424 filiali in 5 anni, nel 2022 tagliate 665 agenzie: cancellati presidi di legalità. Il vicepresidente Spadafora: «La tassa sugli extra profitti non è ingiusta, anzi i dati giustificano: ha ragione il ministro dell’Economia»

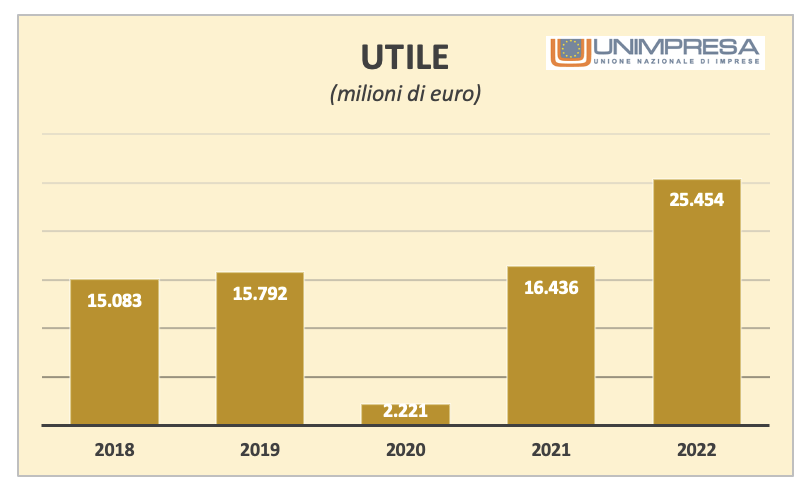

«Ha ragione il ministro dell’Economia, Giancarlo Giorgetti, la tassa sugli extraprofitti a carico delle banche non è ingiusta, anzi i dati giustificano l’intervento del governo. La misura dell’esecutivo prende di mira proprio il margine d’interesse, quel differenziale che è il frutto delle politiche commerciali degli istituti di credito del Paese che approfittano, traendone un rilevante vantaggio, dell’aumento del costo del denaro deciso dalla Banca centrale europea, riconoscendo pochissimo, invece in termini di remunerazione, alla loro clientela. Senza muovere un dito e senza costi, le banche incassano decine di miliardi di euro. Approfittano della scellerata politica della Bce che, come denunciamo da tempo, non solo non produce gli effetti sperati sul fronte del contenimento dell’inflazione, ma sta cagionando rilevanti danni all’economia reale, con un impatto assai negativo sul credito sia in termini di maggiori interessi sia in termini di condizioni d’accesso sempre più stringenti. Per quanto ci riguarda è un boccone amaro da digerire per i banchieri, ma facilmente digeribile sul piano economico: non ci saranno contraccolpi per il settore». Lo dichiara il vicepresidente di Unimpresa, Giuseppe Spadafora, commentando le dichiarazioni a Cernobbio del ministro dell’Economia, Giancarlo Giorgetti. Secondo un report del Centro studi di Unimpresa, ammontano a oltre 413 miliardi di euro i ricavi dalle banche italiane negli ultimi cinque anni, dal 2018 al 2022. Un arco temporale nel quale il settore bancario del nostro Paese ha realizzato utili pari a quasi 75 miliardi (+69%), un terzo dei quali, circa 25 miliardi, riferiti allo scorso anno durante il quale la Banca centrale europea ha avviato il progressivo aumento del costo del denaro che a dicembre era arrivato al 2,5% (poi fino al 4,25% a luglio scorso): degli 88 miliardi di ricavi del 2022, più di 45 miliardi sono legati ai profitti sugli interessi praticati sui prestiti a imprese e famiglie, mentre circa 42 miliardi si riferiscono alle commissioni su servizi e prodotti finanziari; risultato che ha spinto il roe (return on equity) al 9% dal 5,6% del 2018 e dal 5,7% del 2021. Nel quinquennio, sono rimasti stabili i costi a 55,5 miliardi, mentre risultano in calo gli accantonamenti e le rettifiche, scese a poco più di 10 miliardi. Gli effetti della pandemia da Covid, che pure hanno caratterizzato il 2020, con il dato più basso per fatturato (78 miliardi) e utile (2,2 miliardi), non hanno inciso sul complesso dei risultati raggiunti nell’arco del quinquennio. Nel quinquennio in esame, si è significativamente ridotta la presenza delle banche sul territorio con gli sportelli passati dai 25.409 del 2018 ai 20.985 del 2022 (-17%): chiuse 4.424 filiali in cinque anni.

Secondo il report del Centro studi di Unimpresa, che ha elaborato dati della Banca d’Italia, complessivamente, le banche italiane hanno realizzato 413,5 miliardi di euro di ricavi nell’ultimo quinquennio: 82,3 miliardi nel 2018, 82,3 miliardi nel 2019, 78,1 miliardi nel 2020, 82,6 miliardi nel 2021 e 88,1 miliardi nel 2022. I proventi legati all’attività sui prestiti (margine d’interesse) erano la parte prevalente nel 2018 rispetto alle commissioni per servizi e vendita di prodotti finanziari (41,8 miliardi contro 40,4 miliardi), ma sono poi diventati meno importanti nei tre anni successivi: nel 2019 il credito ha generato fatturato per 40,1 miliardi contro i 42,2 miliardi delle commissioni, parametri che nel 2020 sono calati, seppur con le stesse proporzioni, a 38,7 miliardi e 39,4 miliardi. Nel 2021, i 44,2 miliardi delle commissioni hanno nettamente “staccato” i 38,4 miliardi del margine d’interesse. Il “controsorpasso” nel 2022, grazie alla politica monetaria della Bce che ha spinto a 45,2 miliardi i ricavi riferibili all’attività creditizia, più alti di quasi 3 miliardi rispetto ai 42,5 miliardi legati alle commissioni. Il 2022 “speciale” ha favorito la crescita dell’utile: 25,4 miliardi contro i 15,1 miliardi del 2018, 15,7 miliardi del 2019, 2,2 miliardi del 2020 e 16,4 miliardi del 2021. Rispetto al 2021, lo scorso anno l’utile è stato più alto di 9 miliardi (+54,9%), mentre il fatturato è cresciuto di 5,5 miliardi (+6,7%): la componente del margine d’interesse è salita di 7,1 miliardi (+18,5%), mentre le commissioni sono calate di 1,5 miliardi (-3,6%). Nel complesso dei cinque anni, comunque, le commissioni, con 208,9 miliardi, rappresentano la parte più ampia dei ricavi rispetto al margine d’interesse, attestatosi a 204,5 miliardi.

COSTI STABILI A QUOTA 55 MILIARDI, COST-INCOME IN DISCESA AL 63,1%

Se ricavi e utili sono aumentati sensibilmente, i costi del settore bancario non hanno subito particolari variazioni: 54,8 miliardi nel 2018, 53,9 miliardi nel 2019, 55,6 miliardi nel 2020, 55,5 miliardi nel 2021 e 55,5 miliardi nel 2022. In questo ambito, andamento simile per le spese del personale, scese di 610 milioni nell’ultimo anno (-2,1%), dai 29,4 miliardi del 2021 ai 28,8 miliardi del 2022 (erano 28,5 miliardi nel 2018, 28,5 miliardi nel 2019 e 30,1 miliardi nel 2020). Una gestione accorta che ha portato il rapporto tra entrate e uscite (cost-income) al 63,1% nel 2022: dato che era al 66,2% nel 2018, al 65,5% nel 2019, al 71,2% nel 2020 e al 67,2% nel 2021; il cost-income è migliorato di 4,7 punti percentuali in cinque anni e di ben 6,1 punti percentuali nel solo 2022. Un miglioramento che si nota anche dal raffronto dei dati relativi a ricavi, utile e costi dal 2018 al 2022: per il fatturato si registra un miglioramento di 5,8 miliardi (+7,1%) e per gli utili di ben 10,3 miliardi (+68,8%), mentre i costi sono rimasti stabili, con una lieve crescita di 753 milioni (+1,4%).

ACCANTONAMENTI E RETTIFICHE RIDOTTI DEL 39% DAL 2018, ROE DAL 5,6% AL 9%

I dati su accantonamenti e rettifiche consentono di fotografare una situazione del settore bancario di profonda stabilità. Lo stato di salute degli istituti è nettamente migliorato e i rischi, in particolare sul versante del credito, sono sempre meno: gli accantonamenti e le rettifiche erano pari a 16,7 miliardi nel 2018, a 14,4 miliardi nel 2019, a 22,5 miliardi nel 2020, a 12,4 miliardi nel 2021 e a 10,2 miliardi nel 2022; di questi, erano riferibili a crediti deteriorati, 13,1 miliardi nel 2018, 13,1 miliardi nel 2019, 17,4 miliardi nel 2020, 10,9 miliardi nel 2021 e 9,1 miliardi nel 2022. Di qui la vistosa progressione del roe (return on equity): 5,6% nel 2018, 5,1% nel 2019, 0,9% nel 2020, 5,7% nel 2021 e 9% nel 2022.

IL COVID FIACCA FATTURATO (78 MILIARDI) E UTILE (2 MILIARDI)

Gli effetti della pandemia da Covid, che pure hanno caratterizzato il 2020, con il dato più basso per fatturato (78 miliardi) e utile (2,2 miliardi), non hanno inciso, comunque, sul complesso dei risultati raggiunti nell’arco del quinquennio. Nell’anno della pandemia, il settore bancario italiano ha dunque registrato la performance peggiore del periodo in esame: i ricavi si sono attestati a quota 78,1 miliardi (38,7 miliardi dal margine d’interesse e 39,4 miliardi dalle commissioni). I costi sono stati pari a 55,6 miliardi, ma la componente riconducibile alle spese per il personale, pari a 30,1 miliardi, è stata quella più alta del quinquennio. Anche gli accantonamenti e le rettifiche, pari a 22,5 miliardi, rappresentano un record negativo, soprattutto per i 17,4 miliardi dovuti ai crediti deteriorati. Non sorprende, quindi, che il cost-income si sia attestato al 71,2% e il roe allo 0,9%.

CHIUSE 4.424 FILIALI IN 5 ANNI, NEL 2022 TAGLIATE 665 AGENZIE: CANCELLATI PRESIDI DI LEGALITÀ

Dal 2018 al 2022 sono state chiuse 4.424 filiali: la presenza territoriale delle banche italiane si è significativamente ridotta nell’arco del quinquennio in esame, con gli sportelli calati del 17,4%, da 25.409 a 20.985; solo nell’ultimo anno le chiusure sono state 665 (-31%), in media circa 55 al mese, più di 2 per ciascun giorno lavorativo. Le filiali bancarie erano 24.312 nel 2019, 23.480 nel 2020, 21.650 nel 2021. Una razionalizzazione, quella della rete territoriale, che è andata di pari passo alla progressiva e costante diminuzione delle aziende bancarie: banche e gruppi erano 505 nel 2018, 488 nel 2019, 474 nel 2020, 456 nel 2021 e 438 nel 2022; nel quinquennio si è registrata, dunque, una riduzione di 67 realtà (-13,3%) tra fusioni, acquisizioni e salvataggi, pari a una discesa del 13,3%. Rispetto al totale, nel 2018 c’erano 22 banche popolari e 268 banche di credito cooperativo che nei quattro anni successivi sono calati rispettivamente a: 21 e 259, 21 e 248, 20 e 238, 18 e 226. «La progressiva riduzione delle filiali rappresenta un problema assai rilevante sul piano sociale: le banche sono presidio di legalità, che invece vengono cancellati nel silenzio del governo, e il loro allontanamento dai territori avvicina le famiglie e le imprese a sistemi economici non legali, consegnando spesso cittadini e imprenditori nelle braccia delle organizzazioni criminali» osserva il vicepresidente di Unimpresa, Giuseppe Spadafora.

- Rassegna Stampa Estera 15.03.2025 - 15 Marzo 2025

- Rassegna Stampa 15.03.2025 - 15 Marzo 2025

- TLC, REGOLAZIONE SPINGE GIÙ PREZZI, IN ITALIA -45% DA 2005 - 15 Marzo 2025