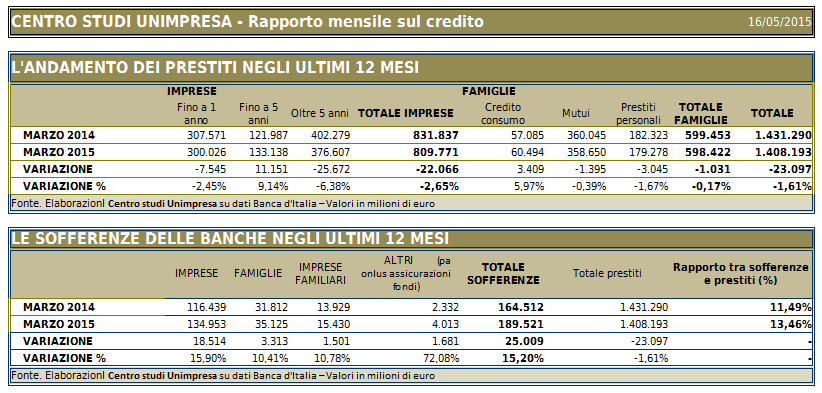

Le rate non pagate schizzano di 25 miliardi da marzo 2014 a marzo 2015. In calo i finanziamenti al settore privato, ma ci sono segnali positivi: in ripresa il credito al consumo, aumentato di 3,4 miliardi (+6%), e il credito a medio termine alle aziende, salito di 11 miliardi (+9%)

Boom di sofferenze nelle banche: negli ultimi 12 mesi, da marzo 2014 a marzo 2015, sono cresciute del 15% arrivando a sfiorare i 190 miliardi di euro, in aumento di oltre 25 miliardi. La fetta maggiore di prestiti che non vengono rimborsati regolarmente agli istituti di credito è quella delle imprese (134 miliardi); le “rate non pagate” dalle famiglie valgono più di 35 miliardi, mentre quelle delle imprese familiari 15 miliardi. Superano il tetto dei 4 miliardi, poi, le sofferenze della pubblica amministrazione, delle assicurazioni e di altre istituzioni finanziarie. Complessivamente le sofferenze adesso corrispondono al 13% dei prestiti bancari, in aumento rispetto all’11% di un anno fa. Alla fine del 2010 le sofferenze ammontavano a 77,8 miliardi: in poco più di quattro anni, quindi, sono più che raddoppiate. Questi i dati principali del rapporto mensile sul credito del Centro studi di Unimpresa, secondo cui nello stesso periodo le banche hanno tagliato i finanziamenti a imprese e famiglie per complessivi 23 miliardi (-1,6%), ma i prestiti di medio periodo per le aziende sono andati in controtendenza e sono saliti di 11 miliardi (+9%) così come è cresciuto il credito al consumo, aumentato di 3,4 miliardi (+6%).

Boom di sofferenze nelle banche: negli ultimi 12 mesi, da marzo 2014 a marzo 2015, sono cresciute del 15% arrivando a sfiorare i 190 miliardi di euro, in aumento di oltre 25 miliardi. La fetta maggiore di prestiti che non vengono rimborsati regolarmente agli istituti di credito è quella delle imprese (134 miliardi); le “rate non pagate” dalle famiglie valgono più di 35 miliardi, mentre quelle delle imprese familiari 15 miliardi. Superano il tetto dei 4 miliardi, poi, le sofferenze della pubblica amministrazione, delle assicurazioni e di altre istituzioni finanziarie. Complessivamente le sofferenze adesso corrispondono al 13% dei prestiti bancari, in aumento rispetto all’11% di un anno fa. Alla fine del 2010 le sofferenze ammontavano a 77,8 miliardi: in poco più di quattro anni, quindi, sono più che raddoppiate. Questi i dati principali del rapporto mensile sul credito del Centro studi di Unimpresa, secondo cui nello stesso periodo le banche hanno tagliato i finanziamenti a imprese e famiglie per complessivi 23 miliardi (-1,6%), ma i prestiti di medio periodo per le aziende sono andati in controtendenza e sono saliti di 11 miliardi (+9%) così come è cresciuto il credito al consumo, aumentato di 3,4 miliardi (+6%).

Secondo lo studio dell’associazione, basato su dati della Banca d’Italia, in totale le sofferenze sono passate dai 164,5 miliardi di marzo 2014 ai 189,5 miliardi di marzo 2015 (+15,20%) in aumento di 25 miliardi. Nel dettaglio, la quota di sofferenze che fa capo alle imprese è salita da 116,4 miliardi a 134,9 (+15,90%) in aumento di 18,5 miliardi. La fetta relativa alle famiglie è cresciuta da 31,8 miliardi a 35,1 miliardi (+10,41%) in salita di 3,3 miliardi. Per le imprese familiari c’è stato un aumento di 1,5 miliardi da 13,9 miliardi a 15,4 miliardi (+10,78%). Le “altre” sofferenze (pa, onlus, assicurazioni, fondi pensione) sono passate invece da 2,3 a 4 miliardi (+72,08%) con 1,6 miliardi miliardi in più.

Sofferenze più che raddoppiate in poco più di quattro anni, ora valgono il 13,46% dei prestiti

A marzo 2014 le sofferenze corrispondevano all’11,49% dei prestiti bancari (1.431,2 miliardi), percentuale salita al 13,46% a marzo scorso, quando i finanziamenti degli istituti erano a 1.408,1 miliardi. Rispetto alla fine del 2010 le sofferenze sono più che raddoppiate: in poco più di quattro anni, da dicembre 2010 a marzo 2015, sono passate da 77,8 miliardi a 189,5 miliardi in salita di 111,7 miliardi. A fine 2011 erano a 107,1 miliardi; alla fine del 2012 a 124,9 miliardi.

Credit crunch: -23 mld a privati in un anno

Parallelamente c’è la serrata dei rubinetti del credito, calati nell’ultimo anno al ritmo di quasi 2 miliardi al mese. Da marzo 2014 a marzo 2015, il totale dei finanziamenti al settore privato è diminuito di 23,09 miliardi di euro passando da 1.431,2 miliardi a 1.408,1 miliardi. Una riduzione che interessa sia le famiglie (-1,03 miliardi) sia le imprese (-22,06 miliardi). Le erogazioni degli istituti di credito sono scese, complessivamente, dell’1,61% nell’ultimo anno. Resta critico, seppure con miglioramenti, il quadro per le imprese: nell’ultimo anno le aziende hanno assistito alla riduzione dei finanziamenti di quasi tutti i tipi di durata. Sono calati i prestiti a breve termine (fino a 1 anno) per 7,5 miliardi (-2,45%) da 307,5 miliardi a 300,02 miliardi e quelli di lungo periodo (oltre a 5 anni) di 25,6 miliardi (-6,38%) da 402,2 miliardi a 376,6 miliardi, mentre quelli di breve periodo (fino a 5 anni), in controtendenza, sono cresciuti di 11,1 miliardi (+9,14%) da 121,9 miliardi a 133,1 miliardi. In totale, lo stock di finanziamenti alle imprese è comunque sceso da 831,8 miliardi a 809,7 miliardi con una diminuzione di 22,06 miliardi (-3,44%). Analoga situazione per le famiglie: meno prestiti personali per 3,04 miliardi (-1,67%) da 182,3 miliardi a 179,2 miliardi e giù anche il comparto mutui casa con le erogazioni degli istituti calate di 1,3 miliardi (-0,39%) da 360,04 miliardi a 358,6 miliardi; in controtendenza il credito al consumo, salito di 3,4 miliardi (+5,97%) da 57,08 miliardi a 60,49 miliardi. In totale, lo stock di finanziamenti alle famiglie è lievemente calato in un anno da 599,4 miliardi a 598,4 miliardi con una diminuzione di 1,03 miliardi (-0,17%).

Longobardi: “Da istituzioni e banche scarsa attenzione a questione credito, non va sprecato il Qe della Bce”

“Quella del credito resta una situazione gravissima e, di fronte alla sempre maggiore difficoltà, sia delle famiglie sia delle imprese, nel pagare le rate dei finanziamenti, assistiamo a un atteggiamento di superficialità da parte delle banche e anche delle istituzioni” commenta il presidente di Unimpresa, Paolo Longobardi. “Negli scorsi mesi – aggiunge Longobardi – i rappresentanti delle banche e quelli delle grandi industrie hanno parlato di un nuovo rapporto tra il mondo del credito e quello delle imprese, ma non se n’è fatto più nulla: Unimpresa è pronta a collaborare e a dare voce a oltre 120mila piccole e micro aziende che quotidianamente si battono per tenere in piedi l’economia del Paese. Ci sono le risorse del quantitative easing della Bce e non vanno sprecate”.

- DEBITO PUBBLICO: UNIMPRESA, 1.172 MILIARDI DA RINNOVARE ENTRO LEGISLATURA - 13 Maggio 2023

- Video sigla. Unimpresa e Provincia cinese di Hainan - 4 Settembre 2015

- Agricoltura: Unimpresa, intesa con la Cina per esportare know-how italiano - 3 Settembre 2015