Analisi del Centro studi dell’associazione: spunta una sorta di accordo sulle pratiche commerciali tra gli istituti per le condizioni relative agli interessi applicati ai prestiti. Faro sulle regole che stabiliscono i tetti massimi e i comportamenti degli istituti che spingono al rialzo i costi per la clientela. Il vicepresidente: «Un cartello “di fatto” che penalizza imprese e famiglie già alle prese con gli effetti drammatici sull’economia causati dalla pandemia»

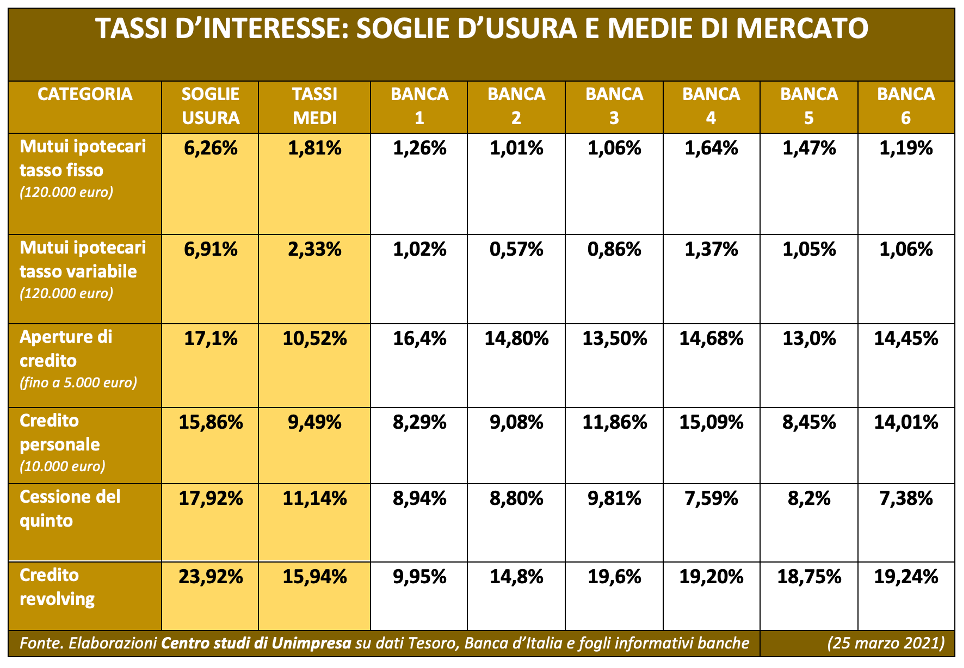

Sembra esserci una sorta di “cartello” tra le banche italiane in relazione ai tassi di interesse applicati su tutte le forme di finanziamento: dai mutui ai prestiti personali, dallo scoperto di conto corrente ai pagamenti a rate con le carte di credito. Questo cartello o accordo sulle pratiche commerciali, tutto da accertare concretamente, sembra spingere “alle stelle” i tassi di interesse sulle varie forme di credito, molto frequentemente fino al limite delle soglie d’usura stabilite dal ministero dell’Economia e delle Finanze. È quanto emerge da una ricerca del Centro studi di Unimpresa, che ha analizzato dati del Ministero dell’Economia, della Banca d’Italia e i fogli informativi di sei grandi gruppi creditizi del Paese. L’analisi dettagliata dei principali operatori bancari italiani conferma, infatti, che il divario di tassi tra gli istituti di credito del Paese sia estremamente contenuto e, se l’interesse massimo legale mira a prevenire gli abusi e l’indebitamento eccessivo, lo stesso spinge al rialzo tutti i costi del credito qualunque esso sia. I tassi soglia vanno dal 6,26% per i mutui ipotecari a tasso fisso al 23,92% per il credito revolving (pagamenti a rate con le carte); dal 6,91% dei mutui ipotecari a tasso variabile al 17,92% applicato alla cessione del quinto; dal 17,1% per le aperture di credito fino a 5.000 euro al 15,86% per il credito personale fino a 10.000 euro. Quanto ai tassi medi praticati dalle banche, si va dall1,81% per i mutui ipotecari a tasso fisso al 15,94% per il credito revolving (pagamenti a rate con le carte); dal 2,33% dei mutui ipotecari a tasso variabile all’11,14% applicato alla cessione del quinto; dal 10,52% per le aperture di credito fino a 5.000 euro al 9,49% per il credito personale fino a 10.000 euro.

«Il cartello “di fatto” sui tassi, creato nel sistema bancario italiano, non giova al consumatore finale e sembra ignorare del tutto le regole del gioco europeo dei tassi. La soglia dell’usura, fissata trimestralmente dalle autorità, risulta tutt’oggi ancora elevata in un contesto di tassi prossimi allo zero o addirittura negativo e risulta poco appropriata: la scelta di reagire alle oscillazioni del livello generale degli interessi viene lasciata, infatti, in capo a chi presta denaro ovvero alle banche. La nostra analisi dimostra che il sistema bancario risponde ai limiti imposti dalla legge con una rosa di tassi medi applicati alle diverse forme di finanziamento non particolarmente variegati e nessuno raggiunge valori apprezzabilmente contenuti, se rapportati al costo del denaro. Tutto questo in una situazione già drammaticamente critica a causa della pandemia e della crisi economica che ne è scaturita e mentre attendiamo di capire se 2,7 milioni di imprese e famiglie, da luglio, non potranno più beneficiare della moratoria sui vecchi prestiti, una cifra pari a quasi 300 miliardi di euro» commenta il vicepresidente di Unimpresa. «L’analisi dettagliata dei principali gruppi bancari italiani conferma che il divario di tassi tra gli istituti di credito sia estremamente contenuto e, se l’interesse massimo legale mira a prevenire gli abusi e l’indebitamento eccessivo, lo stesso spinge al rialzo tutti i costi del credito qualunque esso sia» aggiunge.

Secondo il Centro studi di Unimpresa, un’altra tempesta perfetta rischia così di abbattersi su famiglie e imprese, rendendo più sottile la linea di confine tra l’usura “illegale” e il circuito parallelo di quella “invisibile” o di mercato. Tutti la conoscono, ma pochi ne parlano. Dalla Lombardia alla Sicilia, che sia un cattivo pagatore o il miglior cliente possibile, non c’è debitore che non faccia i conti con l’anomalo e controverso andamento dei tassi usurai e se l’indice di riferimento dei prestiti bancari è ancora in caduta libera verso il basso, a beneficiarne non sono certo i cittadini. Nel ventaglio dei finanziamenti bancari, il “tetto della legalità” – che misura il livello massimo di tasso applicabile alle diverse tipologie di prestiti – passa da valori contenuti per i mutui garantiti a percentuali spropositate per determinate categorie di credito, raggiungendo talvolta un livello anche superiore a 20 volte l’Euribor.Ad accendere una spia rossa è l’analisi puntuale condotta sui tassi applicati dall’universo bancario italiano, per il quale la soglia che delimita il campo d’azione entro cui le banche possono muoversi (c.d. soglia usura) rappresenta non solo uno strumento utile a coprire i costi e i rischi del servizio prestato, ma lascia ampio margine di profitti, anche a danno di imprese e famiglie. È così che si passa da un costo medio di un credito personale del 9,49% ad un tasso medio applicato che arriva fino al 10,5% per un’apertura di credito in conto corrente, passando per un valore medio del 11,14% per la categoria dei finanziamenti concessi dietro la cessione del quinto dello stipendio. Se i mutui ipotecari sono quelli che vantano la soglia di usura e tassi medi più contenuti (soglia inferiore al 2.5%) la clientela allo sportello può arrivare a pagare anche tre volte tanto quando si tratta invece di acquistare un bene a rate perché per ad un credito revolving viene applicato un tasso medio del 15,9% con una soglia di usura drammatica del 23,9%.

La verità è che la soglia dell’usura, fissata trimestralmente dalle autorità preposte, risulta tutt’oggi ancora elevata in un contesto attuale di tassi prossimi allo zero o negativo e poco appropriata, dal momento che la scelta di reagire alle oscillazioni del livello generale degli interessi viene lasciata in capo a chi presta denaro. L’analisi dimostra che il sistema bancario risponde ai limiti imposti dalla legge con una rosa di tassi medi applicati alle diverse forme di finanziamento non particolarmente variegati e nessuno raggiunge valori apprezzabilmente contenuti, se rapportati al costo del denaro. Se è vero che la legge – con le soglie sbandierate trimestralmente dal ministero dell’Economia e dalla Banca d’Italia – pone un limite alla remunerazione del denaro, è altrettanto vero che la sua applicazione rischia talvolta di essere meramente opportunistica e di non facilitare o addirittura ostacolare l’erogazione del credito. Nulla impedisce di discostarsene – seppur al ribasso – ma i numeri confermano che il divario tra gli istituti di credito è estremamente contenuto e la scelta di innalzare l’asticella del costo del credito fa gola a tutti, perché consentita.

Nel dettaglio sui dati, il costo medio che è obbligato a pagare un privato per ottenere un prestito personale è pari al 9,49% mentre la soglia d’usura per la stessa categoria è fissata al 15,8%. Per la stessa clientela i prestiti concessi a fronte della cessione del quinto dello stipendio e/o della pensione i tassi di interesse medi spaziano tra il 7,69% e l’11,14% rispettivamente per importi superiori o inferiori alla soglia di 15mila euro. Per quel che concerne le aziende, la richiesta di un anticipo o sconto commerciale può raggiungere la soglia massima del 12,4% nel caso di finanziamenti fino a 50mila euro, del 10,28% per importi compresi tra 50mila euro e 200mila euro, fino ad un 7,76% per operazioni superiori a 200mila euro. A fronte di queste soglie d’usura, i tassi medi effettivi sono rispettivamente del 6,75% (fino a 50mila euro), 5,03% (tra 50mila euro e 200mila euro) e infine 3,01% (oltre 200mila euro). Per le aperture di credito in conto corrente, il prestito concesso fino a 5mila euro costa in media il 10,52% mentre l’8,01% per quelli oltre 5mila euro; la soglia d’usura è fissata rispettivamente al 17,15% e al 14,01%. Per gli scoperti senza affidamento, invece, i tassi medi registrati vanno dal 14,92% (fino a 1.500 euro) al 14,52% (oltre 1.500 euro) con la soglia usura fissata al 22,6% e 22,1% rispettivamente. Due sono le fasce di finanziamento che riportano, in media, i valori più bassi e più altri tra le soglie d’usura: i mutui ipotecari da un lato e i crediti revolving dall’altro. La categoria dei mutui a tasso fisso non può superare il limite del 6,26%, mentre quella del tasso variabile non può essere più alta del 6,9%; il costo medio è rispettivamente all’1,81% e al 2,33%. Infine, i prestiti revolving costituiscono un caso speciale perché la clientela allo sportello può arrivare a pagare anche tre volte tanto quando si tratta di acquistare un bene a rate con applicazione di un tasso medio del 15,94% con una soglia di usura drammatica del 23,92%.

- CON I DAZI USA AL 20%, STANGATA FINO A 160 EURO ANNUI PER LE FAMIGLIE ITALIANE - 3 Aprile 2025

- Rassegna Stampa Estera 03.04.2025 - 3 Aprile 2025

- Rassegna Stampa 03.04.2025 - 3 Aprile 2025