Rapporto mensile sul credito. Lo stock degli impieghi ai privati scende del 5%, dai 1.356 miliardi di settembre 2022 ai 1.292 miliardi di settembre 2023. Finanziamenti alle aziende diminuiti di 57 miliardi (-8%). Mutui casa su di appena 545 milioni (+0,13%) in 12 mesi, ma da inizio anno sono calati di oltre 2 miliardi (-0,5%). Difficoltà della clientela a pagare le rate: sofferenze in aumento del 10% in un anno e del 25% nei primi nove mesi del 2023. Il vicepresidente Spadafora: «È la tempesta perfetta, ma gli istituti non pagano il conto e macinano utili»

L’effetto scatenato dell’aumento dei tassi si abbatte sui prestiti bancari: nell’ultimo anno si è registrata una stretta creditizia da 64 miliardi di euro, con una riduzione che sfiora il 5%. Le banche hanno tagliato tutti i tipi di finanziamenti alle imprese, con una riduzione di 57 miliardi (meno 8%). Per quanto riguarda le famiglie, il saldo è negativo per 7 miliardi, considerando che i mutui sono sostanzialmente fermi, il credito al consumo è cresciuto di quasi 6 miliardi, mentre i prestiti personali sono crollati di oltre 13 miliardi. È quanto emerge dal rapporto mensile sul credito realizzato dal Centro studi di Unimpresa, secondo cui la clientela bancaria fatica a onorare le scadenza con le rate dei prestiti tant’è che le sofferenze nette sono cresciute in un anno di quasi il 10%, passando da 16 miliardi a quasi 18 miliardi, ma del 25% nei primi nove mesi del 2023. «È la tempesta perfetta sul credito bancario: tagliati i prestiti alle imprese, mutui fermi e sofferenze in crescita. Ma è un conto che stanno pagando i cittadini e le imprese, perché le banche, proprio grazie all’aumento dei tassi, macinano utili come mai. Quest’anno i loro profitti potrebbero superare quota 40 miliardi, secondo le stime più recenti. Di fatto, le banche sono le uniche a beneficiare della scellerata politica monetaria della Banca centrale europea: si arricchiscono le industrie bancarie, i loro manager, ma l’economia reale soffre e non ha mezzi finanziari per sostenere un periodo che si prospetta difficile» commenta il vicepresidente di Unimpresa, Giuseppe Spadafora. «È inaccettabile che i rappresentanti delle banche dicano che la colpa è delle imprese che chiedono meno prestiti. È la storiella del cavallo che non beve, ma a volte non è per mancanza di volontà. Può dipendere, invece, dal fatto che la vasca con l’acqua sia inaccessibile o, peggio, che la stessa acqua sia avvelenata » aggiunge il vicepresidente di Unimpresa.

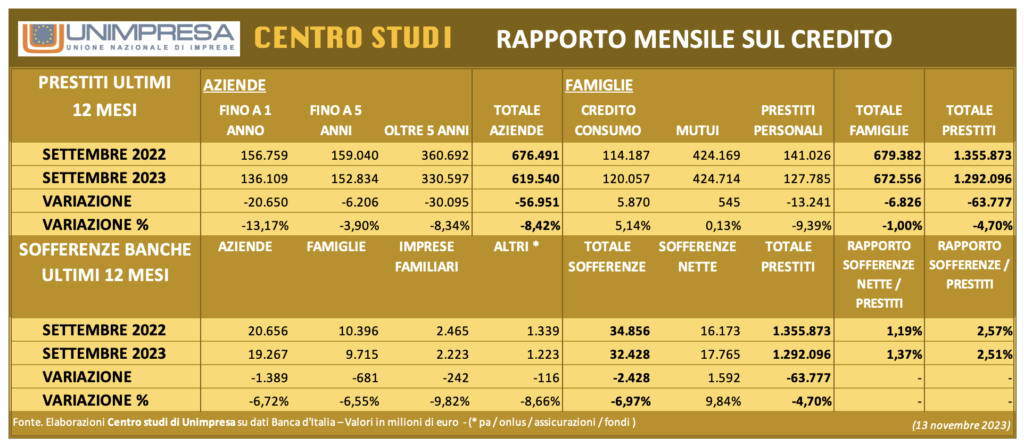

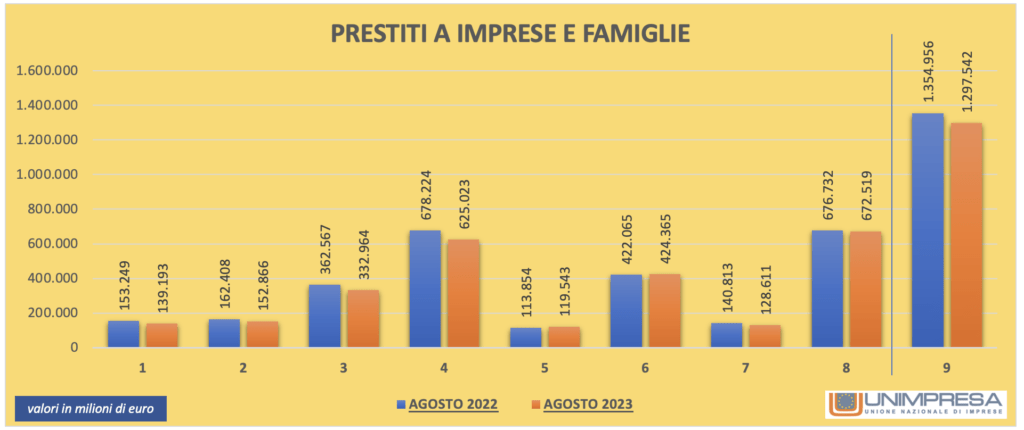

Secondo il Centro studi di Unimpresa, che ha elaborato statistiche della Banca d’Italia, al netto delle cartolarizzazioni, gli impieghi delle banche ai privati sono crollati di 63,7 miliardi (-4,70%), calando dai 1.355,8 miliardi di settembre 2022 ai 1.292,1 miliardi di settembre 2023. «Questi dati, talora contestati dalle associazioni di categoria del settore creditizio, non tengono conto delle cartolarizzazioni di prestiti, vale a dire impieghi in buona parte deteriorati che le banche hanno ceduto, nel corso del periodo in esame, a società veicolo o specializzate. Se quei valori fossero computati nel conto totale, i risultati sarebbero diversi, tuttavia appare più corretto prendere in considerazione solo il credito risultante negli attivi bancari ovvero quello che è alla base della relazione tra la banca e la propria clientela» osservano gli analisti di Unimpresa. Più nel dettaglio, i prestiti destinati alle aziende sono passati dai 676,4 miliardi di settembre 2022 ai 619,5 miliardi di settembre scorso, con una diminuzione di 56,9 miliardi (-8,42%). Sono fortemente diminuiti sia i finanziamenti a breve termine (fino a 1 anno di durata), passati da 156,7 miliardi a 136,1 miliardi in calo di 20,6 miliardi (-13,17%), sia quelli di lungo periodo (con scadenza superiori a 5 anni), passati da 360,6 miliardi a 330,5 miliardi in discesa di 30,1 miliardi (-8,34%). Calo, ancorché meno accentuato, anche per il credito di medio periodo (fino a 5 anni), sceso di 6,2 miliardi (-3,90%) da 159,1 miliardi a 152,8 miliardi.

FERMI I MUTUI, DA INIZIO ANNO CALO DI OLTRE 2 MILIARDI

Sul fronte delle famiglie, si registra un calo, nell’anno osservato, di 6,8 miliardi (-1%) da 679,3 miliardi a 672,5 miliardi. La diminuzione è legata esclusivamente all’andamento fortemente negativo dei prestiti personali, calati di 13,2 miliardi (-9,39%) da 141,1 miliardi a 127,8 miliardi. Cresce il credito al consumo, seppur a un ritmo nettamente inferiore rispetto agli scorsi anni: l’aumento è di 5,8 miliardi (+5,14%), da 114,1 miliardi a 120,1 miliardi. Fermo il mercato dei mutui: lo stock è passato da 424,1 miliardi a 424,7 miliardi con una variazione positiva di appena 545 milioni in 12 mesi (+0,13%), ma da inizio anno i finanziamenti destinati all’acquisto di abitazioni sono scesi di 2,2 miliardi (-0,53%), considerando che a dicembre 2022 lo stock era a quota 426,9 miliardi. Il rallentamento del credito al consumo (i prestiti che servono per acquistare automobili, elettrodomestici, smartphone, viaggi) avrà un effetto negativo inevitabile sui consumi, con conseguenze più ampie sulla crescita economica. Analogo discorso per quanto riguarda il taglio dei mutui: minori erogazioni si traducono, come sta già avvenendo, in minori compravendite di case, con effetti negativi su edilizia, trasporti, mobilifici, professionisti del settore.

SOFFERENZE, INVERSIONE DI TENDENZA: +25% NEI PRIMI NOVE MESI DEL 2023

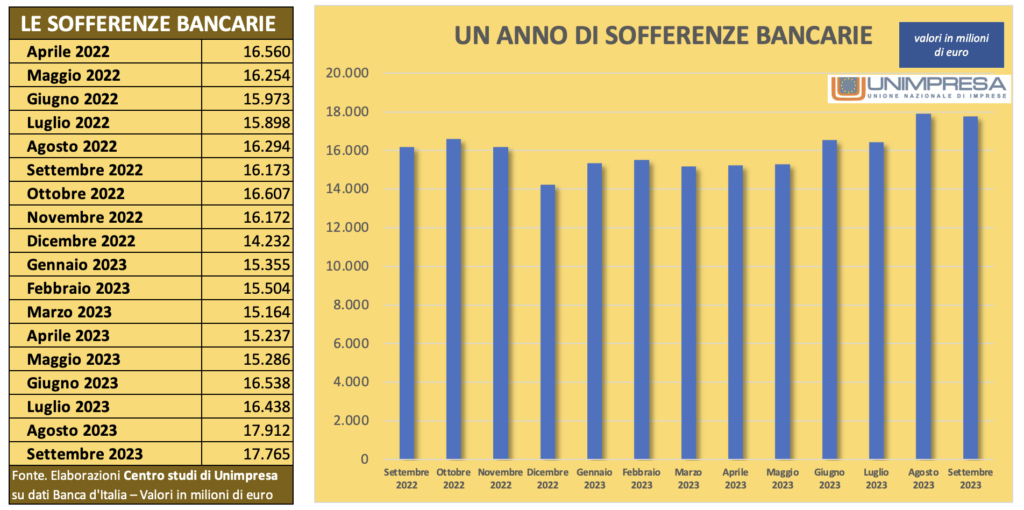

Quanto alle rate non pagate, nei primi nove mesi del 2023 si è registrata una preoccupante inversione di tendenza nell’andamento delle sofferenze bancarie: i crediti “malati” delle banche sono cresciuti, infatti, di oltre 3,5 miliardi di euro tra dicembre 2022 e settembre scorso con un aumento che sfiora il 25%. A settembre dello scorso anno, le rate non pagate da famiglie e imprese erano a quota 16,2 miliardi. Le sofferenze nette delle banche (quelle calcolate dopo le svalutazioni) a settembre scorso valevano 17,9 miliardi di euro. Il dato è in crescita di 1,6 miliardi (+9,93%) rispetto ai 16,2 miliardi di settembre 2022 e di ben 3,5 miliardi (+24,8%) rispetto a dicembre dello scorso anno. A settembre 2022 il totale dei crediti ammalorati delle banche, calcolati al netto delle svalutazioni di bilancio sulla base delle regole europee, era a quota 16,2 miliardi. Questo l’andamento dei mesi successivi del 2022: 16,1 miliardi a settembre, 16,6 miliardi a ottobre, 16,1 miliardi a novembre e 14,2 miliardi a dicembre. Da inizio 2023 una progressiva risalita: 15,3 miliardi a gennaio, 15,5 miliardi a febbraio, 15,1 miliardi a marzo, 15,2 miliardi ad aprile e a maggio, 16,5 miliardi a giugno, 16,4 miliardi a luglio, 17,9 miliardi ad agosto e 17,7 miliardi a settembre. Su base annua, invece, si registra un lieve calo generale delle sofferenze lorde di 2,4 miliardi (-6,97%) dai 34,8 miliardi di settembre 2022 ai 32,4 miliardi di settembre 2023. Il rapporto tra le sofferenze lorde e il totale degli impieghi al settore privato è passato dal 2,57% al 2,51%. Le sofferenze nette sono aumentate su base annua di 1,5 miliardi (+9,84%) da 16,1 miliardi a 17,6 miliardi. Il rapporto tra le sofferenze nette (quelle non coperte da garanzie reali) e il totale degli impieghi al settore privato è passato dall’1,19% all’1,37%. In generale, sono diminuite, su base annua, le sofferenze di tutte le categorie di clientela: quelle riconducibili alle aziende sono calate di 1,3 miliardi (-6,72%), da 20,6 miliardi a 19,2 miliardi; quelle delle famiglie sono scese di 681 milioni (-6,55%), da 10,3 miliardi a 9,7 miliardi; quelle delle imprese familiari sono diminuite di 242 milioni (-9,82%), da 2,4 miliardi a 2,2 miliardi; in discesa anche quelle riferibili a pubblica amministrazione, fondi, assicurazioni e onlus, passate da 1,3 miliardi a 1,2 miliardi con una variazione negativa di 116 milioni (-8,66%).

- Rassegna Stampa 21.12.2024 - 21 Dicembre 2024

- Circolare – 20.12.2024 - 20 Dicembre 2024

- Rassegna Stampa Estera 20.12.2024 - 20 Dicembre 2024