Anche il 2017 all’insegna del credit crunch per le aziende italiane: i prestiti delle banche alle imprese, nel corso dell’ultimo anno, sono calati di quasi 50 miliardi di euro (-6,34%) nonostante l’aumento di 3 miliardi dei finanziamenti a medio termine. A pesare sul calo è la diminuzione di oltre 20 miliardi dei finanziamenti a breve e di 31 miliardi di quelli di lungo periodo. In aumento di 5,1 miliardi, invece, i prestiti alle famiglie, spinti dal credito al consumo (+8,4 miliardi) e dai mutui (+7,2 miliardi), comparti che hanno compensato il calo registrato sul fronte dei prestiti personali (-10,5 miliardi). In totale, lo stock di impieghi al settore privato è diminuito di 44 miliardi, passando da 1.399 miliardi a 1.355 miliardi: oltre 3,5 miliardi al mese in meno ad aziende e cittadini. Questi i dati principali del rapporto mensile sul credito realizzato dal Centro studi di Unimpresa, secondo il quale nel corso del 2017 le rate non pagate (sofferenze) sono calate: nell’ultimo anno si è registrata una diminuzione di oltre 33 miliardi (-16,74%) da 200 miliardi a 167 miliardi. “E’ opportuno rivedere i criteri con i quali le banche assegnano il credito alle micro, piccole e medie imprese. Gli attuali parametri, che sono il risultato di un lungo e farraginoso processo di regolamentazione, che ha prodotto restrizioni eccessive per gli istituti bancari, vanno rivisti profondamente. Un primo sforzo, a nostro avviso, dovrebbe arrivare da chi è dentro il sistema finanziario. Si tratta di valutare le richieste di prestiti, specie da parte delle aziende, entrando nel merito dei progetti presentati ed evitando di portare in delibera, domande di credito sulla base dei semplici dati di bilancio. Informazioni, quelle contabili, che certamente non vanno né possono essere ignorate, ma vanno valutate in un mix più ampio” commenta il vicepresidente di Unimpresa, Claudio Pucci.

Anche il 2017 all’insegna del credit crunch per le aziende italiane: i prestiti delle banche alle imprese, nel corso dell’ultimo anno, sono calati di quasi 50 miliardi di euro (-6,34%) nonostante l’aumento di 3 miliardi dei finanziamenti a medio termine. A pesare sul calo è la diminuzione di oltre 20 miliardi dei finanziamenti a breve e di 31 miliardi di quelli di lungo periodo. In aumento di 5,1 miliardi, invece, i prestiti alle famiglie, spinti dal credito al consumo (+8,4 miliardi) e dai mutui (+7,2 miliardi), comparti che hanno compensato il calo registrato sul fronte dei prestiti personali (-10,5 miliardi). In totale, lo stock di impieghi al settore privato è diminuito di 44 miliardi, passando da 1.399 miliardi a 1.355 miliardi: oltre 3,5 miliardi al mese in meno ad aziende e cittadini. Questi i dati principali del rapporto mensile sul credito realizzato dal Centro studi di Unimpresa, secondo il quale nel corso del 2017 le rate non pagate (sofferenze) sono calate: nell’ultimo anno si è registrata una diminuzione di oltre 33 miliardi (-16,74%) da 200 miliardi a 167 miliardi. “E’ opportuno rivedere i criteri con i quali le banche assegnano il credito alle micro, piccole e medie imprese. Gli attuali parametri, che sono il risultato di un lungo e farraginoso processo di regolamentazione, che ha prodotto restrizioni eccessive per gli istituti bancari, vanno rivisti profondamente. Un primo sforzo, a nostro avviso, dovrebbe arrivare da chi è dentro il sistema finanziario. Si tratta di valutare le richieste di prestiti, specie da parte delle aziende, entrando nel merito dei progetti presentati ed evitando di portare in delibera, domande di credito sulla base dei semplici dati di bilancio. Informazioni, quelle contabili, che certamente non vanno né possono essere ignorate, ma vanno valutate in un mix più ampio” commenta il vicepresidente di Unimpresa, Claudio Pucci.

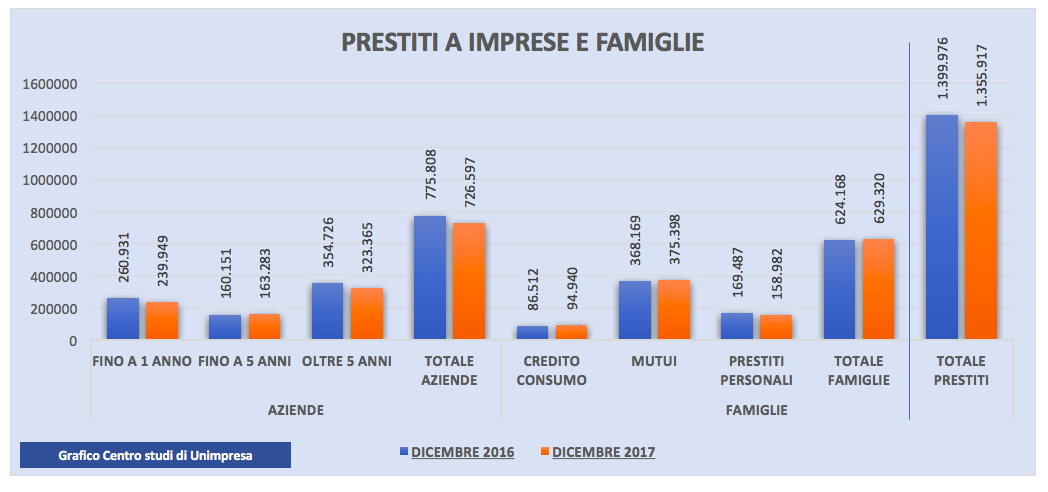

Secondo il rapporto dell’associazione, basato su dati della Banca d’Italia, il totale dei prestiti al settore privato è calato nell’arco dell’ultimo anno, da dicembre 2016 a dicembre 2017, di 44,05 miliardi (-3,15%) passando dai 1.399,9 miliardi di dicembre 2016 ai 1.355,9 miliardi di dicembre 2017. Nel dettaglio, è calato di 49,2 miliardi (-6,34%) lo stock di finanziamenti alle imprese passati da 775,8 miliardi a 726,5 miliardi: in particolare, sono calati di 20,9 miliardi (-8,04%) da 260,9 miliardi a 239,9 miliardi i crediti a breve termine (fino a 1 anno); giù di 31,3 miliardi (-8,84%) i prestiti di lunga durata (oltre 5 anni) scesi da 354,7 miliardi a 323,3 miliardi; sono invece cresciuti di 3,1 miliardi (+1,96%) i finanziamenti di medio periodo (fino a 5 anni) passati da 160,1 miliardi a 163,2 miliardi. Risultano complessivamente in aumento di 5,1 miliardi (+0,83%) i prestiti alle famiglie, passati da 624,1 miliardi a 629,3 miliardi: in particolare, è salito di 8,4 miliardi (+9,74%) il credito al consumo (denaro concesso per acquistare elettrodomestici, automobili, televisori e smartphone) passato da 86,5 miliardi a 94,9 miliardi; in aumento anche i mutui di 7,2 miliardi (+1,96%), saliti da 368,1 miliardi a 375,3 miliardi; in calo, invece, i prestiti personali, scesi di 10,5 miliardi (-6,20%) da 169,4 miliardi a 158,9 miliardi.

Per quanto riguarda i prestiti non rimborsati, si registra un rilevante calo delle sofferenze lorde, diminuite in totale di 33,6 miliardi (-16,74%) dai 200,8 miliardi di dicembre 2016 ai 167,2 miliardi di dicembre 2017. Il rapporto tra sofferenze lorde e prestiti è passato dal 14,35% al 12,33%. Sono calate di 26,3 miliardi (-18,42%) le rate non pagate dalle aziende, scese da 143,2 miliardi a 116,8 miliardi; in diminuzione di 3,8 miliardi (-10,41%) anche i crediti deteriorati riconducibili alle famiglie, passati da 37,08 miliardi a 33,2 miliardi e continuano a calare anche quelli legati alle imprese familiari, scesi da 16,04 miliardi a 13,7 miliardi, in contrazione di 2,2 miliardi (-14,26%); risultano in calo di 1,08 miliardi (-24,13%) anche le sofferenze della pubblica amministrazione, delle assicurazioni, dei fondi e delle onlus, passate da 4,4 miliardi a 3,3 miliardi. Il totale delle sofferenze nette, ovvero quelle non coperte direttamente da garanzie, è diminuito di 22,4 miliardi (-25,85%) da 86,8 miliardi a 64,3 miliardi. Il rapporto tra sofferenze nette e prestiti è passato dal 6,20% al 4,75%.

- Circolare – 23.01.2025 - 23 Gennaio 2025

- Rassegna Stampa Estera 23.01.2025 - 23 Gennaio 2025

- Rassegna Stampa 23.01.2025 - 23 Gennaio 2025