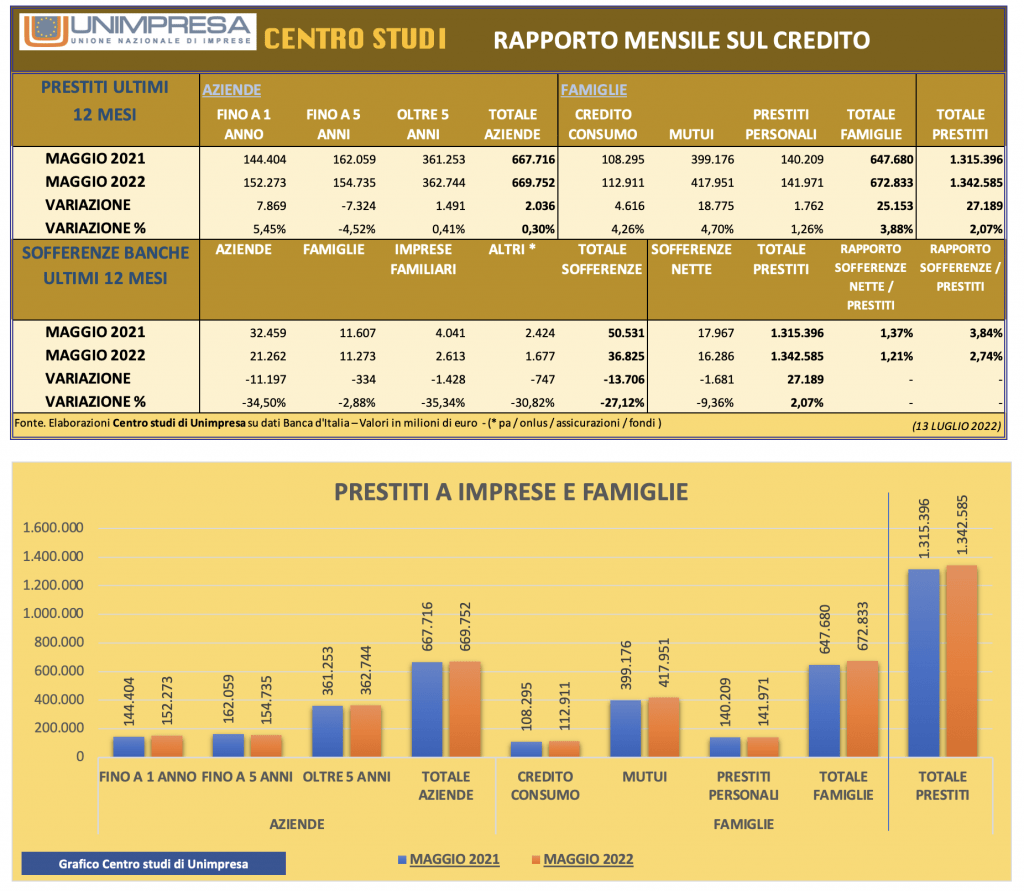

Si registra una risalita dei prestiti delle banche verso la clientela, con l’incremento quasi tutto a vantaggio delle famiglie e solo in minima parte, invece, in favore delle imprese: negli ultimi 12 mesi, lo stock dei crediti è aumentato di 27,1 miliardi di euro, con una variazione positiva, in un anno, del 2,07%. La crescita, tuttavia, è legata quasi esclusivamente al robusto aumento dei mutui, saliti di oltre 25 miliardi (+3,88%) da maggio 2021 a maggio 2022 al ritmo di oltre 2 miliardi in più al mese, mentre i finanziamenti verso le imprese sono saliti di soli 2 miliardi (+0,30%). Prosegue la riduzione delle sofferenze bancarie, scese di altri 13 miliardi (-27,12%) a quota 36,8 miliardi, anche se non è da escludere, nel prossimo futuro, una inversione di tendenza, a causa della crisi economica e della congiuntura internazionale negativa che potrebbe comportare difficoltà nel pagamento delle rate da parte della clientela. Sono questi i dati principali del rapporto mensile sul credito realizzato dal Centro studi di Unimpresa, secondo il quale lo stock dei prestiti è passato da 1.315,3 miliardi di maggio 2021 ai 1.342,5 miliardi di maggio 2022, con i prestiti alle famiglie passati da 647,6 miliardi a 672,8 miliardi e quelli alle imprese passati da 667,7 miliardi a 669,7 miliardi. «Osserviamo i dati con grande attenzione e li analizziamo con estrema prudenza, perché nei prossimi mesi lo scenario potrebbe modificarsi e peggiorare. La salita dei tassi di interesse, in parte già registrata, logica conseguenza dell’aumento del costo del denaro deciso dalla Banca centrale europea potrebbe rendere più costoso e quindi difficoltoso l’accesso al credito sia per le imprese sia per le famiglie. Senza dimenticare che, la fine delle garanzie pubbliche sui finanziamenti alle aziende rappresenta un elemento estremamente negativo per l’attività creditizia» osserva il vicepresidente di Unimpresa, Giuseppe Spadafora.

Secondo l’analisi del Centro studi di Unimpresa, che ha rielaborato dati della Banca d’Italia, nell’ultimo anno lo stock dei prestiti delle banche è aumentato di 27,1 miliardi (+2,07%), dai 1.315,3 miliardi di maggio 2021 ai 1.347,5 miliardi di maggio 2022. Nel dettaglio, i prestiti verso le imprese sono cresciuti di 2,03 miliardi (+0,30%), passando da 667,7 miliardi a 669,7 miliardi: sono saliti di 7,8 miliardi (+5,45%), i prestiti a breve termine (fino a 1 anno di scadenza) da 144,4 miliardi a 152,2 miliardi e sono lievemente saliti di 1,4 miliardi (+0,41%) i prestiti a lungo periodo (oltre 5 anni) da 361,2 miliardi a 362,7 miliardi; sono, invece, calati di 7,3 miliardi (-4,52%) i finanziamenti a medio periodo (fino a 5 anni) da 162,05 miliardi a 154,7 miliardi. L’andamento dei prestiti alle imprese è dunque contrastato: le banche sembrano assecondare le richieste di liquidità a breve termine, mentre mostrano molta meno fiducia nel finanziare iniziative a scadenza più lunga. Quando alle famiglie, lo stock dei prestiti è salito complessivamente di 25,1 miliardi (+3,88%), dai 647,8 miliardi di maggio 2021 ai 672,8 miliardi di maggio 2022: nel dettaglio, sono saliti in particolare i mutui per l’acquisto di abitazioni, con una variazione positiva di 18,7 miliardi (+4,70%) da 399,1 miliardi a 417,9 miliardi; in aumento anche il credito al consumo (prestiti per comprare a rate automobili, elettrodomestici, smartphone e abbigliamento), cresciuto di 4,6 miliardi (+4,26%) da 108,2 miliardi a 112,9 miliardi; più contenuto lo sviluppo dei prestiti personali, saliti di 1,7 miliardi (+1,26%) da 140,2 miliardi a 141,9 miliardi.

Prosegue il calo delle sofferenze: il totale dei prestiti non rimborsati è sceso di 13,7 miliardi (-27,12%), dai 50,5 miliardi di maggio 2021 ai 36,8 miliardi di maggio 2022. Sono calati tutti i tipi di credito ammalorato: quelli riconducibili alle aziende sono scesi di 11,1 miliardi (-34,50%) da 32,4 miliardi a 21,2 miliardi; quelli legati alle famiglie sono diminuiti di 344 milioni (-2,88%) da 11,6 miliardi a 11,2 miliardi; quelli delle imprese familiari sono calati di 1,4 miliardi (-35,43%) da 4,04 miliardi a 2,6 miliardi, mentre quelli legati a onlus, pubblica amministrazione e altri soggetti sono scesi di 747 milioni (-30,82%) da 2,4 miliardi a 1,6 miliardi. Le sofferenze nette, cioè quelle non coperte da garanzie reali, sono calate di 1,6 miliardi (-9,36%) da 17,9 miliardi a 16,2 miliardi. Il rapporto tra sofferenze nette e stock dei prestiti è passato dall’1,37% all’1,21%, mentre il rapporto tra totale delle sofferenze e stock dei prestiti è passato dal 3,84% al 2,74%.

- Milano Finanza – Donald stacca la spina ma Ursula ci fa prendere la scossa col Green - 22 Gennaio 2025

- Rassegna Stampa Estera 22.01.2025 - 22 Gennaio 2025

- Rassegna Stampa 22.01.2025 - 22 Gennaio 2025