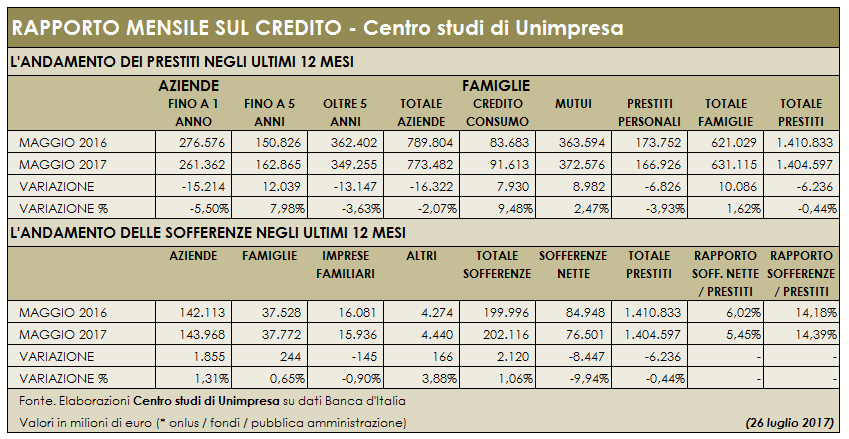

Tornano a crescere le sofferenze delle banche italiane: le rate non pagate da famiglie e imprese sono salite di 2 miliardi di euro nell’ultimo anno arrivando a quota 202 miliardi con un incremento superiore all’1%. Sono cresciuti di quasi 2 miliardi i finanziamenti non ripagati dalle imprese, arrivati a sfiorare quota 144 miliardi, e di 244 milioni quelli delle famiglie che in totale ammontano a quasi 38 miliardi. Il rapporto tra sofferenze e prestiti è salito dal 14,18% al 14,39%. Questi i dati principali del rapporto mensile sul credito realizzato dal Centro studi di Unimpresa, secondo il quale non si ferma il credit crunch per le aziende italiane: i prestiti delle banche alle imprese, nel corso dell’ultimo anno anno, sono calati di quasi 17 miliardi di euro (-2%) nonostante l’aumento di oltre 12 miliardi dei finanziamenti a medio termine. A pesare sul calo è la diminuzione di oltre 15 miliardi dei finanziamenti a breve e di 13 miliardi di quelli di lungo periodo. In aumento di 10 miliardi, invece, i prestiti alle famiglie, spinti dal credito al consumo (+8 miliardi) e dai mutui (+9 miliardi), comparti che hanno compensato la riduzione di 7 miliardi dei prestiti personali. In totale, lo stock di impieghi al settore privato è diminuito di 6 miliardi, passando da 1.410 miliardi a 1.404 miliardi. Mezzo miliardo al mese in meno ad aziende e cittadini. “Lo stock di crediti marci sui bilanci delle banche è un ostacolo all’erogazione di nuovi finanziamenti all’economia reale. Recentemente il ministro Padoan è tornato a parlare di bad bank per agevolare lo smaltimento delle partite deteriorate. Siamo stati sempre favorevoli a questo tipo di intervento, che non aiuta solo gli istituti di credito, ma è opportuno accelerare” commenta il vicepresidente di Unimpresa, Claudio Pucci.

Il rapporto dell’associazione, basato su dati della Banca d’Italia, registra un aumento delle sofferenze lorde, cresciute in totale di 2,1 miliardi (+1,06%) dai 199,9 miliardi di maggio 2016 ai 202,1 miliardi di maggio 2017. Il rapporto tra sofferenze lorde e prestiti è passato dal 14,18% al 14,39%. Sono aumentate di 1,8 miliardi (+1,31%) le rate non pagate dalle aziende, salite da 142,1 miliardi a 143,9 miliardi; in aumento di 244 milioni (+0,65%) anche i crediti deteriorati riconducibili alle famiglie, passati da 37,5 miliardi a 37,7 miliardi, mentre sono calati di 145 milioni (-0,90%) quelli legati alle imprese familiari, calati da 16,08 miliardi a 15,9 miliardi; sono invece risultate in aumento di 166 milioni (+3,88%) le sofferenze della pubblica amministrazione, delle assicurazioni, dei fondi e delle onlus. Il totale delle sofferenze nette, invece, ovvero quelle non coperte direttamente da garanzie, è calato di 8,4 miliardi (-9,94%) da 84,9 miliardi a 76,5 miliardi. Il rapporto tra sofferenze nette e prestiti è passato dal 6,02% al 5,45%.

Quanto al credito, il totale dei prestiti al settore privato è calato negli ultimi 12 mesi di 6,2 miliardi (-0,44%) passando dai 1.410,8 miliardi di maggio 2016 ai 1.404,5 miliardi di maggio 2017. Nel dettaglio, è calato di 16,3 miliardi (-2,07%) lo stock di finanziamenti alle imprese passati da 789,8 miliardi a 773,4 miliardi: nel dettaglio, sono calati di 15,2 miliardi (-5,50%) da 276,5 miliardi a 261,3 miliardi i crediti a breve termine (fino a 1 anno); giù di 13,1 miliardi (-3,63%) i prestiti di lunga durata (oltre 5 anni) scesi da 362,4 miliardi a 349,2 miliardi; sono invece cresciuti di 12,03 miliardi (+7,89%) i finanziamenti di medio periodo (fino a 5 anni) passati da 150,8 miliardi a 162,8 miliardi. Risultano complessivamente in aumento di 10,08 miliardi (+1,62%) i prestiti alle famiglie, passati da 621,02 miliardi a 631,1 miliardi: in particolare, è salito di 7,9 miliardi (+9,48%) il credito al consumo (denaro concesso per acquistare elettrodomestici, automobili, televisori e smartphone) passato da 83,6 miliardi a 91,6 miliardi; in aumento anche i mutui di 8,9 miliardi (+2,47%), saliti da 363,5 miliardi a 372,5 miliardi; in calo, invece, i prestiti personali, scesi di 8,9 miliardi (-2,47%) da 173,7 miliardi a 166,9 miliardi.

- Rassegna Stampa 21.12.2024 - 21 Dicembre 2024

- Circolare – 20.12.2024 - 20 Dicembre 2024

- Rassegna Stampa Estera 20.12.2024 - 20 Dicembre 2024