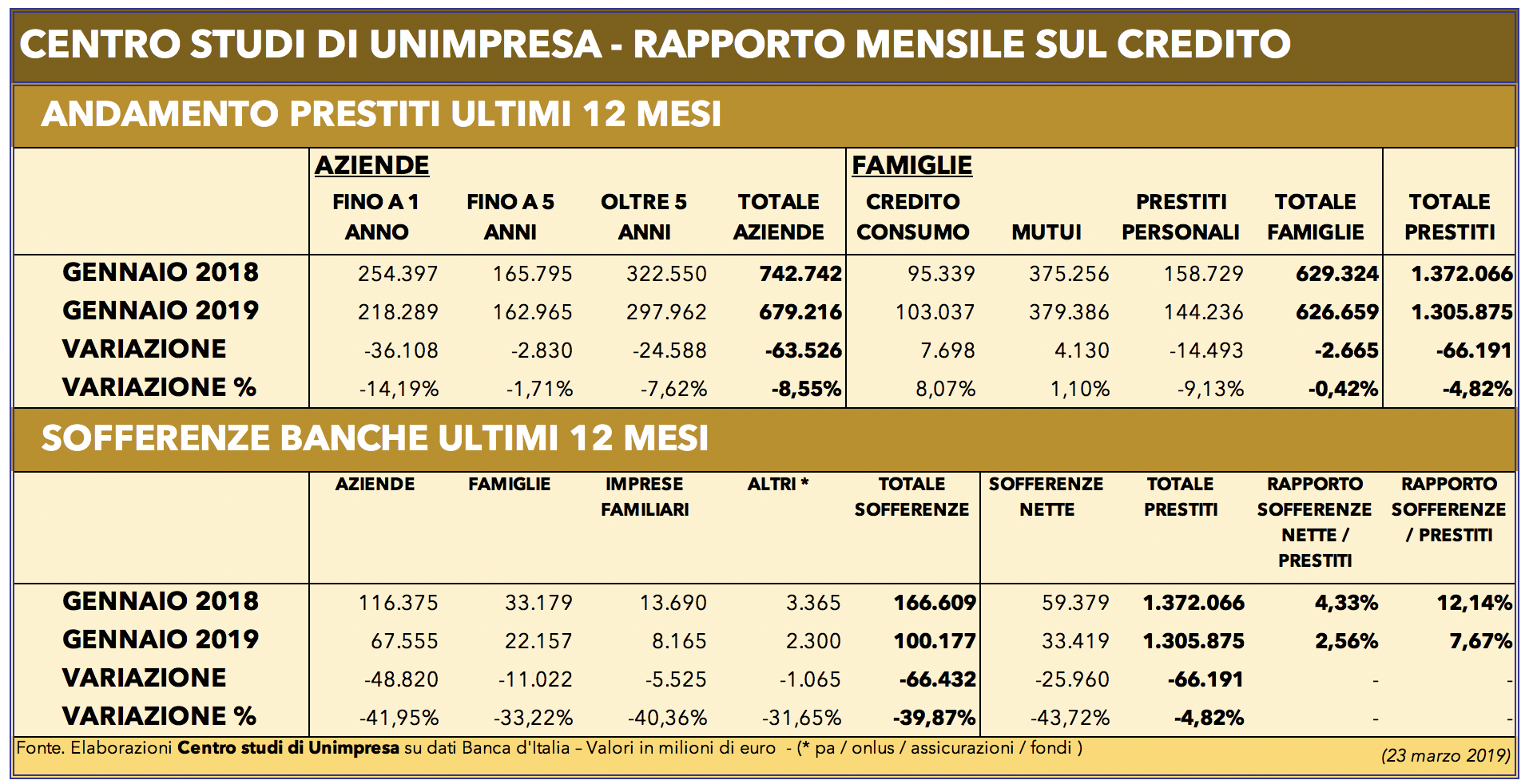

Tornano a salire i crediti marci delle banche italiane: a gennaio, rispetto a dicembre 2018, le sofferenze nette sono aumentate di quasi 4 miliardi di euro. Il totale delle rate non pagate dalle imprese e dalle famiglie è passato in un solo mese da 29,5 miliardi a 33,4 miliardi con un incremento superiore al 13%. Una inversione di tendenza che accompagna il costante calo dei prestiti: quelli al settore privato sono crollati, negli ultimi 12 mesi, di 66 miliardi (-5%). A pesare, in particolare, il crollo delle erogazioni in favore delle aziende, diminuite di oltre 63 miliardi da 742 miliardi a 679 miliardi (-8,5%). Per quanto riguarda le famiglie, invece, credito al consumo (+7,6 miliardi) e mutui per le abitazioni (+4 miliardi) attenuano la discesa degli “impieghi” totali, causata dalla diminuzione dei prestiti personali (-14,4 miliardi). In totale, lo stock di impieghi al settore privato è diminuito di oltre 50 miliardi, passando da 1.372 miliardi a 1.305 miliardi: in media oltre 5 miliardi al mese tagliati ad aziende e cittadini. Questi i dati principali del rapporto mensile sul credito realizzato dal Centro studi di Unimpresa, secondo cui sono calati tutti i tipi di finanziamenti alle imprese: quelli fino a 1 anno di 36 miliardi, quelli fino a 5 anni di 3 miliardi e quelli oltre 5 anni (lunga durata) di 24 miliardi.

“Si è di nuovo fermato il motore del credito, è un allarme rosso per la ripresa dell’economia. Il fatto che le sofferenze hanno invertito la tendenza” commenta il vicepresidente di Unimpresa, Claudio Pucci.

Secondo il rapporto dell’associazione, basato su dati della Banca d’Italia, il totale dei prestiti al settore privato è calato nell’arco dell’ultimo anno, di 66,1 miliardi (-4,82%) passando dai 1.372,06 miliardi di gennaio 2018 ai 1.305,8 miliardi di gennaio 2019. Nel dettaglio, è calato di 63,5 miliardi (-8,55%) lo stock di finanziamenti alle imprese passati da 742,7 miliardi a 679,2 miliardi: in particolare, sono calati di 36,1 miliardi (-14,19%) da 254,3 miliardi a 218,2 miliardi i crediti a breve termine (fino a 1 anno); giù di 24,5 miliardi (-7,62%) i prestiti di lunga durata (oltre 5 anni) scesi da 322,5 miliardi a 297,9 miliardi; sono invece di nuovo scesi con un calo di 2,8 miliardi (-1,71%) i finanziamenti di medio periodo (fino a 5 anni) passati da 165,7 miliardi a 162,9 miliardi. Risultano complessivamente in leggero calo di 2,6 miliardi (-0,42%) i prestiti alle famiglie, passati da 629,3 miliardi a 626,6 miliardi: in particolare, è salito di 7,6 miliardi (+8,07%) il credito al consumo (denaro concesso per acquistare elettrodomestici, automobili, televisori e smartphone) passato da 95,3 miliardi a 103,03 miliardi; in aumento anche i mutui di 4,1 miliardi (+1,10%), saliti da 375,2 miliardi a 379,3 miliardi; in pesante calo, invece, i prestiti personali, scesi di 14,4 miliardi (-9,13%) da 158,7 miliardi a 144,2 miliardi.

Per quanto riguarda i prestiti non rimborsati, si registra un rilevante calo delle sofferenze lorde, diminuite in totale di 66,4 miliardi (-39,87%) dai 166,6 miliardi di gennaio 2018 ai 100,1 miliardi di gennaio 2019. Il rapporto tra sofferenze lorde e prestiti è passato dal 12,14% al 7,67%. Sono calate di 48,8 miliardi (-41,95%) le rate non pagate dalle aziende, scese da 116,3 miliardi a 67,5 miliardi; in diminuzione di 11,02 miliardi (-33,22%) anche i crediti deteriorati riconducibili alle famiglie, passati da 33,1 miliardi a 22,1 miliardi e continuano a calare anche quelli legati alle imprese familiari, scesi da 13,6 miliardi a 8,1 miliardi, in contrazione di 5,5 miliardi (-40,36%); risultano in diminuzione di oltre 1 miliardo (-31,65%) anche le sofferenze della pubblica amministrazione, delle assicurazioni, dei fondi e delle onlus, passate da 3,3 miliardi a 2,3 miliardi. Il totale delle sofferenze nette, ovvero quelle non coperte direttamente da garanzie, è diminuito in un anno di 25,9 miliardi (-43,72%) da 59,3 miliardi a 33,4 miliardi. Il rapporto tra sofferenze nette e prestiti è passato dal 4,33% al 2,56%. A gennaio, però, si è registrata su base mensile una brusca e rilevante inversione di tendenza: le sofferenze nette, infatti, sono salite di 3,8 miliardi (+13,10%) da 29,5 miliardi di dicembre a 33,4 miliardi di gennaio.

- 9 Colonne– MODA: UNIMPRESA, CONVEGNO SU RILANCIO MICROIMPRESE ARTIGIANALI - 22 Marzo 2025

- OPPORTUNA LA PROPOSTA FDI PER RINVIARE LE POLIZZE CATASTROFALI - 22 Marzo 2025

- Rassegna Stampa 22.03.2025 - 22 Marzo 2025