Il prossimo 26 ottobre si riunisce il direttivo della Banca centrale europea e, al momento, non ci sono elementi macroeconomici né ragioni politiche perché il board dell’Eurotower aumenti ancora il costo del denaro, portato lo scorso 14 settembre al 4,50%. Anzi: l’attuale livello dell’inflazione e le tensioni in Medio Oriente suggeriscono alla Bce di agire con la massima prudenza, per evitare, in una fase così incerta per il ciclo economico, di indebolire le prospettive di ripresa e di crescita del pil nell’eurozona. È quanto si legge in un report flash del Centro studi di Unimpresa, secondo cui il repentino rialzo dei tassi d’interesse si è già vistosamente riverberato sul mercato del credito con le sofferenze di famiglie e imprese, spia di situazioni critiche, sono arrivate a sfiorare quota 18 miliardi di euro ad agosto scorso, in aumento di 1,6 miliardi su base annua e in salita nei primi otto mesi del 2023 di quasi 4 miliardi (+26%). «Dopo 14 mesi di follia, ci aspettiamo una seduta del direttivo Bce all’insegna della prudenza e soprattutto del buon senso. Finora, l’aumento furibondo dei tassi ha cagionato danni enormi, mettendo in difficoltà le famiglie e le imprese che avevano prestiti a tasso variabile e i dati sulle sofferenze sono la rappresentazione plastica di questa drammatica situazione» commenta il vicepresidente di Unimpresa, Giuseppe Spadafora.

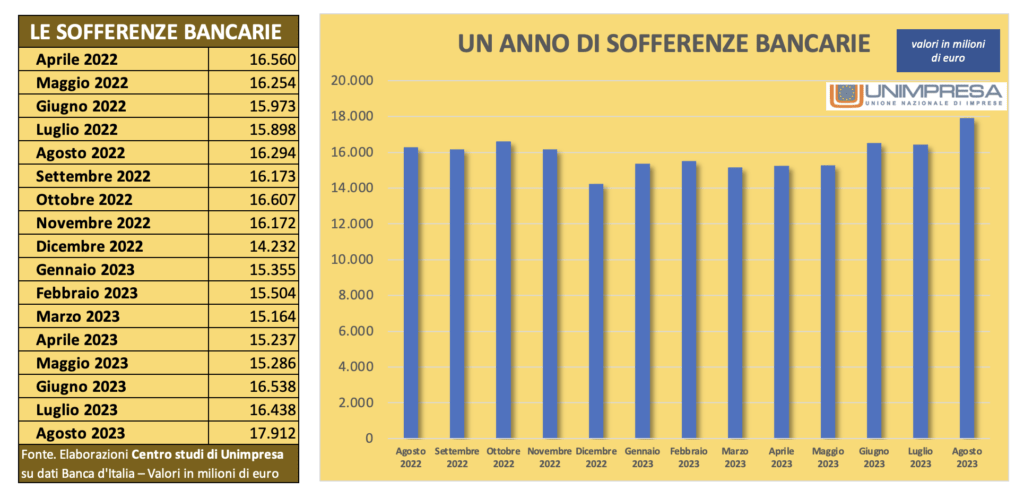

Le recenti indicazioni da parte di più banche centrali dell’area euro lasciano intravedere un periodo di pausa sui tassi che potrebbero restare fermi all’attuale livello del 4,50% ancora a lungo. Per quanto riguarda, nel dettaglio, il credito, la clientela bancaria sta già significativamente pagando il conto della politica monetaria, ovvero tassi in crescita e rallentamento dell’economia, con i non performing loan degli istituti che sono tornati ad aumentare. In relazione alle rate non pagate, infatti, nei primi otto mesi del 2023 si è registrata una brusca inversione di tendenza nell’andamento delle sofferenze bancarie: i crediti “malati” delle banche sono cresciuti, infatti, di quasi 4 miliardi di euro tra dicembre 2022 e agosto scorso con un aumento che sfiora il 26%. Ad agosto dello scorso anno, le rate non pagate da famiglie e imprese erano a quota 16,2 miliardi. Le sofferenze nette delle banche (quelle calcolate dopo le svalutazioni) ad agosto scorso valevano 17,9 miliardi di euro. Il dato è in crescita di 1,6 miliardi (+9,93%) rispetto ai 16,2 miliardi di luglio agosto e di ben 3,6 miliardi (+25,9%) rispetto a dicembre dello scorso anno, quando gli arretrati netti erano pari a 14,2 miliardi. Ad agosto 2022 il totale dei crediti ammalorati delle banche, calcolati al netto delle svalutazioni di bilancio sulla base delle regole europee, era a quota 16,2 miliardi. Questo l’andamento dei mesi successivi del 2022: 16,1 miliardi a settembre, 16,6 miliardi a ottobre, 16,1 miliardi a novembre e 14,2 miliardi a dicembre. Da inizio 2023 una progressiva risalita: 15,3 miliardi a gennaio, 15,5 miliardi a febbraio, 15,1 miliardi a marzo, 15,2 miliardi ad aprile e a maggio, 16,5 miliardi a giugno, 16,4 miliardi a luglio e 17,9 miliardi ad agosto. Su base annua, invece, si registra un calo generale delle sofferenze lorde di 2,4 miliardi (-6,96%) dai 35,2 miliardi di agosto 2022 ai 32,8 miliardi di agosto 2023. Il rapporto tra le sofferenze lorde e il totale degli impieghi al settore privato è passato dal 2,60% al 2,53%. Le sofferenze nette sono aumentate su base annua di 1,6 miliardi (+9,93%) da 16,2 miliardi a 17,9 miliardi. Il rapporto tra le sofferenze nette (quelle non coperte da garanzie reali) e il totale degli impieghi al settore privato è passato dall’1,20% all’1,38%. In generale, sono diminuite, su base annua, le sofferenze di tutte le categorie di clientela: quelle riconducibili alle aziende sono calate di 1,5 miliardi (-7,58%), da 20,9 miliardi a 19,3 miliardi; quelle delle famiglie sono scese di 523 milioni (-4,99%), da 10,4 miliardi a 9,9 miliardi; quelle delle imprese familiari sono diminuite di 236 milioni (-9,51%), da 2,4 miliardi a 2,2 miliardi; in discesa anche quelle riferibili a pubblica amministrazione, fondi, assicurazioni e onlus, passate da 1,3 miliardi a 1,2 miliardi con una variazione negativa di 108 milioni (-7,92%).